Переход с самозанятости на индивидуальное предпринимательство с налогом на профессиональный доход (НПД) требует соблюдения определенной процедуры. Рассмотрим все этапы этого процесса.

Содержание

Подготовительный этап

Прекращение статуса самозанятого

- Откройте мобильное приложение "Мой налог"

- Перейдите в раздел "Профиль"

- Выберите пункт "Прекратить деятельность"

- Подтвердите свое решение

Подготовка документов

- Заполненное заявление по форме Р21001

- Копия всех страниц паспорта

- Квитанция об оплате госпошлины (800 рублей)

- Заявление о переходе на налоговый режим НПД

Процесс регистрации ИП

Выбор кодов ОКВЭД

| Вид деятельности | Рекомендуемый код ОКВЭД |

| Консультационные услуги | 70.22 |

| Репетиторство | 85.41 |

| Фриланс (IT) | 62.01 |

Способы подачи документов

- Лично в налоговой инспекции

- Через МФЦ

- Онлайн на сайте ФНС

- Почтой с описью вложения

Сроки и результат регистрации

После подачи документов:

- Ожидайте 3 рабочих дня при электронной подаче

- 5 рабочих дней при подаче на бумажном носителе

- Получите лист записи ЕГРИП

- Уведомление о постановке на учет

Переход на НПД

Подача уведомления

В течение 30 дней после регистрации ИП необходимо:

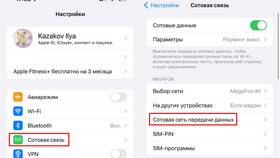

- Авторизоваться в личном кабинете ФНС

- Заполнить форму уведомления

- Отправить электронную заявку

Особенности налогообложения

| Параметр | Значение |

| Ставка для физлиц | 4% |

| Ставка для юрлиц | 6% |

| Лимит доходов | 2,4 млн руб./год |

Обязательные платежи ИП на НПД

- Фиксированные страховые взносы (45 842 руб. в ПФР + 11 414 руб. в ФФОМС в 2024 году)

- Налог на профессиональный доход (4-6%)

- Дополнительные взносы при доходе свыше 300 000 руб./год (1%)

Преимущества ИП на НПД

- Возможность нанимать до 10 сотрудников

- Доступ к работе с юридическими лицами

- Упрощенный учет и отчетность

- Сохранение льготной налоговой ставки

Рекомендации после регистрации

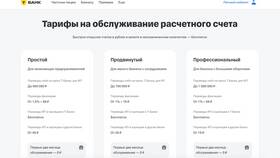

- Откройте расчетный счет для бизнеса

- Настройте систему учета доходов

- Следите за лимитом доходов

- Своевременно оплачивайте страховые взносы